「少子高齢化の影響により将来もらえる年金が少なくなる」

「ここ最近、日本国内の物価上昇がニュースになっているがいつまで続くのか」

といったお金に関するニュースが報道され

将来のお金に関して不安を感じているのは自分だけでないはず!!

そんな中で将来の資産を形成する手段として非課税投資制度「新NISA」を投資デビューをした方がいませんかね?

- リスクを取って積極的にリターンを狙いたい!

- みんなはどのような運用をしているんだろう?

- オルカンやS&P500が人気だけと他に選択肢はないの?

そんな悩みにお答えします!!

ブログ書いた人

- サイドFIREをを目指す会社員

- お金について日々勉強中

- 新NISAにて老後資金を積立中

私もお金に対する将来への不安があったので

「新NISA」で投資デビューをしました!!

投資を始めるにあたり、自分に合った投資法を見つけるためにインターネットでいろいろリサーチをしてから、2024年2月に運用をスタートしました!

現在も運用を続けており自分にとって最適な金額と銘柄を模索中。

結論としてはこんな悩みや疑問を持っている方におすすめ

- 新NISAのファンド選びに悩んでいる方

- 他人の新NISA運用が気になる方

そんな悩みを方へ向けて、私が新NISAをスタートしてからの運用遍歴 をご紹介します!

投資を始める前の自分は

”投資って難しくて面倒くさそ!!”

”投資ってなんか怪しくね”

と感じていましたが、

youtubeや書籍を通していろいろ勉強しました!!

ぬくいーす

ぬくいーす今現在は投資に対しポジティブが感情が持てるようになり、

サイドFIREに向けて必要不可欠な存在となりました!!

新NISAは少額投資から始め、いろんなファンドを運用

試行錯誤の中で少しずつポートフォリオを調整している最中です!!

記事の内容は以下のとおりです!!

- 私の投資方法の紹介

- 投資しているファンドと説明

- いままでのファンド遍歴

- 今現在における投資のマイルール

- 今後検討すること

- まとめ

本記事では、実体験ベースでわかりやすく解説します!

みなさんの投資プラン作りの参考にしてください!

私の新NISAにおける投資方法を紹介

ファンドのを運用する前に利用している証券会社や投資方法などを紹介します!!

詳細は以下のとおり

- 積み立て方法:楽天カードのクレカ決済

- 証券会社:楽天証券

- 投資方法:投資信託のインデックス投資

- 目標資産額:5400万円

- 現在の積み立て金額:月々5万円

新NISAの投資は銀行の積立貯金をイメージしています

投資の目的は

「未来の自分への仕送り」

(老後資金の確保)

投資は目的をはっきりさせることが重要

文字を強調しちゃいました笑

投資をしているファンドと詳細を説明

ここからは私が新NISAにて投資しているファンドの紹介、説明に移ります。

ファンドを文字で紹介するのがめんどくさいため、楽天証券のPC画面のキャプチャーを今から提示します。

こちらが私自身の楽天証券口座(2025/2/23時点)

ですかいかがでしょうか?

自分にとってのファンドの役割をまとめたものがこちらです!!

- eMAXIS Slim S&P500

- 楽天プラス NASDAQ100インデックスファンド

- iFreeNEXT インド株インデックス

これらが私が保有しているファンドになります。

大まかに言うと攻めと守りの役割をもった、

2種類のファンドを保有しているという感覚

ここからは私が選択している5種類のファンドを詳しく説明してまいります。

アメリカ企業に幅広く投資 S&P500

S&P500(S&P500種指数)とは、S&Pダウ・ジョーンズ・インデックスLLCが公表している株価指数です。市場規模、流動性、業種等を勘案して選ばれたニューヨーク証券取引所やNASDAQに上場および登録されている約500銘柄を時価総額で加重平均し指数化したものです。

引用元:マネックス証券株式会社

引用元を要約しますと上位500社のアメリカ企業の株式を満遍なく購入するということ。

上位500社にはiphoneで有名なアップル社やofficeで有名なマイクロソフト社が含まれます。

今紹介した企業は聞いたことがない人がいないといっても過言では程の有名な企業です。

S&P500に連動するファンドを買うことは全世界規模で有名な株式を所有することになります

株式投資はリターンは大きいですが、暴落時の損失も大きくなるリスクもあります。

アメリカの革新的な企業へ重点的に投資 NASDAQ100

NASDAQは全米証券協会が運営している株式市場で、ニューヨーク証券取引所と並びアメリカを代表する株式市場であり、ナスダック100は、NASDAQ市場の時価総額上位100社(金融除く)で構成される株価指数です。

引用元:大和アセットマネジメント株式会社

こちらのファンドは上位100社のアメリカ企業の株式を満遍なく購入するということ。

S&P500よりも1社に対する株式の購入口数が多いことになります。

これによりアメリカ企業が成長すればS&P500より多くのリターンが期待できますが、

経営がスランプ状態になれば価格が大きく下がるリスクがあります

大きな経済成長が期待できる インド株 Nifty50

Nifty50指数は、ナショナル証券取引所に上場する銘柄のうち、時価総額・流動性・浮動株比率等の基準を用いて選定された50企業で構成されています。

引用元:大和アセットマネジメント株式会社

こちらのファンドは上位50社のインド企業の株式を満遍なく購入するということ

ここ最近のインドは経済成長に大きな期待が持たれています

理由としては今後も人口が増加する見込みで、働く世代の人口の割合が多いからです

現在、インドの人口は2023年に中国を抜いており14億人を超えています

さらに働き手が多いためインド国内の経済発展が期待できる状況

インド株は値動きの上下が激しく今現在は評価損益はマイナスの状態です

自分の資産がマイナスになっていく状況に耐えられず、

購入した価格より安く売ってしまう「損切り」という行為を選択する可能性があります

運用を続けるためには、インドは今後絶対成長するという自信を持ち合わせるメンタルが必要だと私は考える

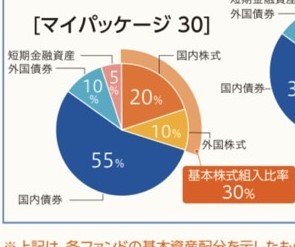

様々な方法で投資をする バランス(8資産均等型)

国内の株式や債券、先進国の株式や債券といった8種類の投資先へ投資するファンドです

投資割合をグラフにしたものが以下のとおり

8種類の方法でそれぞれ8均等に配分していることがわかります

さらに運用するなかでずっと持ち続けても、

投資割合がそれぞれ12.5%になるように自動調整してくれます

私は分散投資が優秀であるため、守りの役割であると個人的に捉えている

守りの要 DC年金バランス(債券重点型)

今まで紹介した4種類のファンドの中で債券の割合が最も高いファンドです

内訳は以下のとおり

値動きが大きい株式は含まれていますが、グラフからわかるように半数以上が債券を占めています

一般的に債券は値動きは株式と比べると少ないのが大きな特徴

リターンは少ないですが、暴落したときの値動きが少ないため自分にとっては守りの要だと考えています。

いままでのファンド遍歴

ここまで私が投資しているファンドを紹介しました。

ここでは私のファンドの遍歴の時系列を紹介し、

金額とファンドを選んだ理由の詳細を記してまいります。

- S&P500 1000円

- バランス (8資産均等型) 1000円

- DC年金バランス(債券重点型) 1000円

- S&P500 1000円

- バランス (8資産均等型) 1000円

- DC年金バランス(債券重点型)1000円

- NASDAQ100 1000円

- インド株 1000円

- S&P500 6000円

- バランス (8資産均等型) 1000円

- DC年金バランス(債券重点型)1000円

- NASDAQ100 1000円

- インド株 1000円

- S&P500 30000円

- バランス (8資産均等型) 5000円

- DC年金バランス(債券重点型)5000円

- NASDAQ100 5000円

- インド株 5000円

- S&P500 30000円

- DC年金バランス(債券重点型)6000円

- NASDAQ100 7000円

- インド株 7000円

ファンドを振り返ると

”どんだけ迷走しとるんじゃ”

と率直に思いました笑

次はファンドを選択した自分なりの根拠を紹介します

2024年2月 投資の予行練習

最初は3000円から投資デビューしました

3種類のファンドを選んだ理由は

「攻め、バランス、守り」

の特徴を持ったファンドを実際に運用することで自分の「リスク許容度」を調査するためです。

それぞれのファンドは値動きが違うため、自分にはどのファンドが合うかを試す期間でした。

個人的なポイントは最初の投資金額を小さくしてから始めること!!

極端な話、株価が50%暴落しても損失は-1500円です。もし100万投資していたら損失は-50万円になります。

”仮に自分に合わなかったらやめたらいいし、損失も少ないから新NISA始めてみようかな”

とライトな気持ちで始めました。

小さく始めることで投資に挑戦するハードルが低くなると考えます。

2024年4月 リスクがある株の予行練習

運用をはじめてから1か月経過すると、自分はS&P500の値動きにストレスを感じることはありませんでした。

それどころか更なるリターンを求めていました笑

ネットでリサーチするなかでNASDAQ100とインド株のファンドをお試しで運用することを決めました。

NASDAQ100はアメリカの企業に魅力を感じたため選択しました。

インド株は人口がこれから増えることによって経済が活性化し株価が上昇する理屈が魅力に感じたためです。

この2つも1000円から始め、「株価はどうように動くのか?」「自分はこれから先この値動きに耐えられそうかを判断しよう」と考えました。

2024年6月 S&P500を投資の軸にすると決定

5種類のファンドを1000円ずつ運用しておりましたが、

ファンド運用した率直な感想は以下です

- アメリカの今後における人口増加や企業の成長による株価上昇に魅力を感じた

- リターンを積極的に求めたい

- NASDAQ100やインド株の値動きは投資の軸にするにはストレスを感じる

要するにS&P500のファンドに魅力を感じ、

新NISAにおけるインデックス投資はS&P500を軸にする

ことを決定したということです

2024年11月 投資金額を増やせるほど心に余裕ができた

8月に株価大きな下落がありニュースでも報道されました

自分のNISA口座は元本から8%損失ががあったが、自分は特段気にしてなかった

”いままで5%以上増えたことがあるから、

それよりも減ることはあるしょ”

と考えため、運用を続行

仮にさらなる暴落があっても運用は続ける予定でしたが、

9月の終わりには株価は回復しそこから上昇傾向になりました

私はこの体験から株価暴落に対する耐性と暴落後に回復をという経験値をゲットし心に余裕が生ました!!

そして新NISAによる投資を前向きに捉えることができ、積立金額を増やす決断をしました!!

2025年1月 債券重点型の防御力に魅力を感じた

守りとして8資産均等型と債券重点型のファンドを選択していましたが、

守りは債券重点型のみで充分と考えるようになりました

- 2024年の夏場で暴落した際、債券重点型は元本から2%程度減少でとどまった

- 8資産均等型の損失は4%程度であった

比較した後の感想は

“噂には聞いていたけど債券の防御力すご!!”

と暴落した際の債券重点型にとても魅了されました!

そして8資産均等型のファンドに充てていた金額の一部を攻めのファンドに振り分けることを決定しました!

新NISAでの投資における現在のマイルール

私のファンドに遍歴と運用した感想はいかがでしょうか?

ここからは今までの経験を得て投資のマイルールを紹介します。

- 積み立て貯金する感覚で淡々と運用を続ける

- 非課税枠1800万円を埋めるのを最終目標とする

ルールを要約すると楽天証券口座に1800万入れるまで入金を続けるということです

新NISAでの投資は未来の自分への仕送りだと捉えており、1800万円積み立てるまでファンドの売却はしない方向性

今自分が選択しているファンドの株価は世界の文明が発展すれば増えていき、

私は人類はこれからも文明を発展させていくと信じています!

途中でファンドを売ることはせず、目標1800万に向けて淡々と積み立てるルールを制定

今後検討すること

ここからは新NISAへの投資について検討していることを記してまいります

検討しているのは積み立て金額をどれだけ増やすかです

- 副業挑戦し、本業以外に収入をえる

- 家計を見直し自分にとって適切な出費にする

入金力を増やすことで自分が目標としているサイドFIREに近づきます

積み立て額を倍の10万にすると非課税枠を埋めるのに半分の時間を節約が可能だが、

”でも今の若い自分も大事にしないと人生後悔しそう”

とも考えているため、

これからも無理のない範囲で積み立て投資額の増やし方を検討してまいります!!

まとめ

今回は新NISAにて投資デビューした人を対象に、サイドFIREを目指している会社員の運用内容を紹介してきました。

- 投資の概要

- 積み立て方法:楽天カードのクレカ決済

- 証券会社:楽天証券

- 投資方法:投資信託のインデックス投資

- 副業に挑戦し新たな収入源を確保する

- 保有商品の比率:投資信託100%

- 現在の積み立て金額:月々5万円

- 保有している攻めのファンド

- eMAXIS Slim S&P500

- 楽天プラス NASDAQ100インデックスファンド

- iFreeNEXT インド株インデックス

- 保有している守りのファンド

- eMAXIS Slim バランス(8資産均等型)

- 三井住友 DC年金バランス(債券重点型)

- 購入のファンドの内訳

- S&P500 30000円

- NASDAQ100 7000円

- インド株 7000円

- DC年金バランス(債券重点型)6000円

- 最初は3000円から小さく運用を始めた

- 運用していくなかで自分に合うようにアレンジした

- 暴落からの株価回復を経験し、投資を前向きに捉えるようになった

- 投資のマイルール

- 積み立て貯金する感覚で淡々と運用を続ける

- 非課税枠1800万円を埋めるのを最終目標とする

- 積立金額を増やすために検討すること

- 副業に挑戦し、新たな収入源を得る

- 家計を見直し自分にとって適切な出費にする

おわりに

今後も楽天証券口座の運用内容やポートフォリオを発信していく予定です

時期は3月、6月、9月、12月の末にの4期にわたって公開したい!

公開した際はSNSでも告知するため、

気になったらぜひフォローお願いします!!

\ フォローはこちらから!! /

以上

私の体験がみなさんのお役に立てば幸いです

ありがとうございました!!!

コメント